- contato@riocomex.com.br

BENEFÍCIOS FISCAIS

Entenda os Benefícios Fiscais do Rio de Janeiro.

LEI Nº 9.025 DE 25 DE SETEMBRO DE 2020

- Vide a Portaria SUT nº 352/2020.

- Regulamentado pelo Decreto nº 47.437/2020.

- Atenção: o prazo de fruição dos benefícios fiscais previstos nesta Lei encerra-se em 31/12/2032, nos termos da Lei nº 9.945/2022 .

DISPÕE SOBRE INSTITUIÇÃO DE UM REGIME DIFERENCIADO DE TRIBUTAÇÃO PARA O SETOR ATACADISTA, COM BASE NO § 8º DO ART. 3º DA LEI COMPLEMENTAR Nº 160, DE 7 DE AGOSTO DE 2017, E NA CLÁUSULA DÉCIMA TERCEIRA DO CONVÊNIO ICMS Nº 190/2017, NOS TERMOS EM QUE ESPECIFICA.

O GOVERNADOR DO ESTADO DO RIO DE JANEIRO

Faço saber que a Assembleia Legislativa do Estado do Rio de Janeiro decreta e eu sanciono a seguinte Lei:

Art. 1º Fica instituído, com base no § 8º do art. 3º da Lei Complementar nº 160, de 7 de agosto de 2017, e na cláusula décima terceira, do Convênio ICMS nº 190/2017, o regime diferenciado de tributação para o setor atacadista.

Parágrafo Único – O disposto no caput configura adesão ao incentivo fiscal previsto no art. 16 da Lei nº 10.568/2016 e no art. 5-A, inc. VII, da Lei nº 7.000/2001, do Estado do Espírito Santo.

Art. 2º O tratamento tributário de que trata esta Lei implica a concessão dos seguintes incentivos fiscais:

I – Crédito presumido nas operações de saídas interestaduais, de modo que a carga tributária efetiva seja equivalente a 1,10 % (um inteiro e dez centésimos por cento), vedado o aproveitamento de outros créditos relacionados a tais operações;

II – Diferimento do ICMS nas operações de importação de mercadorias para o momento da saída, realizada pela diretamente empresa, por conta e ordem ou por encomenda, devendo o referido imposto ser pago englobadamente com o devido pela saída, conforme alíquota de destino, não se aplicando o disposto no artigo 39 do Livro I do Regulamento do ICMS aprovado pelo Decreto nº 27.427, de 17 de novembro de 2000.

Parágrafo Único – Para gozar do tratamento tributário de que trata o inciso II deste artigo, o contribuinte deverá promover o desembaraço aduaneiro da mercadoria importada nos portos ou aeroportos localizados em território fluminense.

Art. 3º Poderão aderir ao regime tributário de que trata esta Lei os estabelecimentos atacadistas que revendam máquinas e equipamentos para contribuintes do ICMS, mesmo quando realizarem ajustes técnicos nas mercadorias para fins de atendimento de exigências constantes de leis e/ou atos administrativos ou simples substituição de embalagem.

Art. 4º O regime de tributação de que trata esta Lei não se aplica ao estabelecimento atacadista que tenha estabelecimento industrial localizado em outra unidade da Federação, ressalvado o disposto no art. 11 desta Lei.

Art. 5º As alíquotas de ICMS que envolvam operações internas realizadas por estabelecimentos atacadistas ficam fixadas em:

I – 7% (sete por cento) nos produtos que compõem a cesta básica;

II – 12% (doze por cento), sendo 2% (dois por cento) destinado ao Fundo Estadual de Combate à Pobreza e às Desigualdades Sociais – FECP -, nos demais casos.

§1º O crédito do ICMS relativo às aquisições de mercadorias destinadas a comercialização no mercado interno fica limitado a:

I – 7% (sete por cento) nos produtos que compõem a cesta básica;

II – 12% (doze) por cento, nos demais casos.

§2º As saídas internas de mercadorias destinadas a estabelecimentos atacadistas enquadrados no regime tributário de que trata esta Lei serão tributadas mediante a aplicação da alíquota de 12% (doze por cento).

Art. 6º O estabelecimento comercial atacadista enquadrado no regime de tributação de que trata esta Lei, fica eleito como contribuinte substituto das mercadorias adquiridas sujeitas ao regime de substituição tributária.

Parágrafo Único – O imposto devido por substituição tributária pelo contribuinte comercial atacadista será calculado mediante:

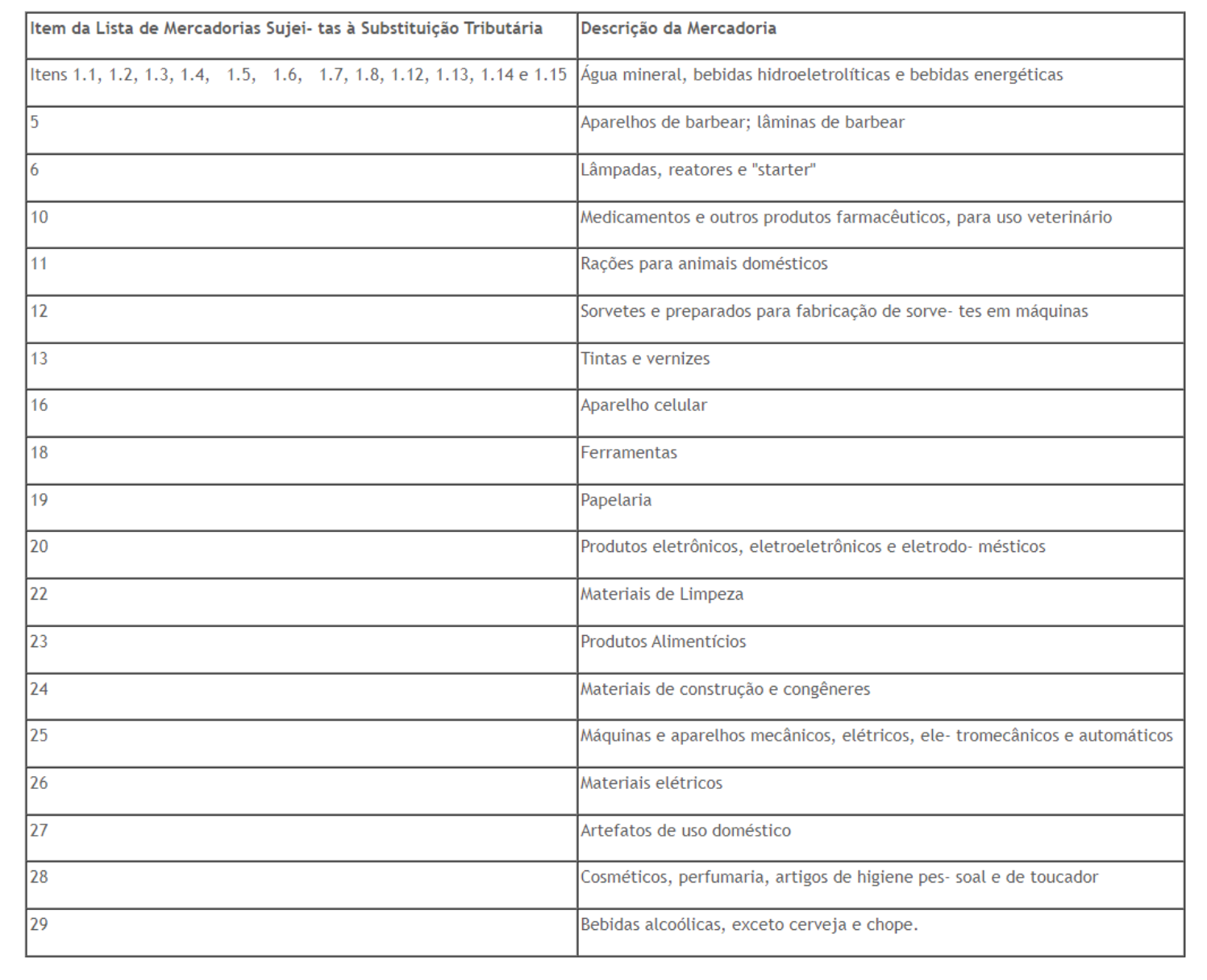

I – a aplicação das alíquotas previstas no art. 5º no caso das mercadorias previstas no Anexo Único desta lei.

II – a aplicação das alíquotas previstas no art. 14 da Lei nº 2.657, de 26 de dezembro de 1996, acrescida do adicional de ICMS destinado ao Fundo Estadual de Combate à Pobreza e às Desigualdades Sociais – FECP -, instituído pela Lei nº 4.056, de 30 de dezembro de 2002, nos demais casos.

(Art. 6º alterado pela Lei nº 9.446/2021 , vigente a partir de 04.11.2021)

[ redação(ões) anterior(es) ou original ]

Art. 7º Para fazer jus ao regime tributário de que trata esta Lei, a empresa beneficiária deverá:

I – Assegurar o recolhimento mensal mínimo equivalente à média aritmética de recolhimento de ICMS da operação própria adicionado do ICMS-ST e do ICMS importação nos últimos 12 meses anteriores à adesão ao regime, corrigida pela UFIR;

II – Ter como objeto social exclusivo o comércio atacadista de mercadoria;

III – Estar em situação de regularidade fiscal e cadastral junto à Secretaria de Estado de Fazenda;

IV – Estar em situação de regularidade junto à Dívida Ativa do Estado do Rio de Janeiro;

V – Não efetuar vendas para contribuintes localizados no Estado do Rio de Janeiro por meio de estabelecimentos localizados em outros Estados da Federação;

VI – Garantir que, caso haja transbordo ou fracionamento de pacotes maiores em menores, todas as operações ocorram no Estado do Rio de Janeiro.

§1º O valor complementar recolhido para fins de observância do disposto no inciso I do caput deste artigo poderá ser utilizado como crédito nos períodos subsequentes em que houver ICMS a recolher em montante superior ao valor mínimo, desde que a compensação ocorra no prazo máximo de 12 meses, a contar do período subsequente em que houver o recolhimento complementar, observado o recolhimento mínimo previsto no I do caput deste artigo.

§2º Para os estabelecimentos que, na data de solicitação de enquadramento, ainda não tenham efetuado doze recolhimentos, para fins de apuração da média a que se refere o inciso I do caput deste artigo, o valor mínimo de ICMS a recolher deverá ser equivalente a 1,21% (um inteiro e vinte e um centésimos por cento) do valor faturado no respectivo período de apuração.

§3º Empresas que tenham sido criadas a partir de reorganização societária deverão obedecer ao limite de recolhimento mínimo que seria aplicável à empresa sucedida, nos termos previstos no inciso I do caput deste artigo.

§4º As regras de recolhimento mínimo previstas neste artigo poderão ser flexibilizadas, excepcionalmente, em caso de recessão econômica ou de ocorrência de motivo de força maior que impossibilite o seu cumprimento, mediante decisão fundamentada em critérios técnicos, proferida por órgão competente definido em ato normativo expedido pelo Chefe do Poder Executivo.

Art. 8º Para fins do disposto nesta Lei, será considerado estabelecimento atacadista apenas aquele que atender, cumulativamente, aos seguintes requisitos:

I – Possuir área de armazenagem e estocagem de produtos localizados no Estado do Rio de Janeiro de, no mínimo, 1.000 m² (mil metros quadrados) localizado em um único imóvel;

II – Comprovar que, no trimestre imediatamente anterior à protocolização do pedido de enquadramento, comercializou mercadorias com, no mínimo, 600(seiscentos) estabelecimentos distintos e não interdependentes do beneficiário, inscritos no Cadastro do RJ – CAD ICMS -, cujo quantitativo poderá ser ampliado pelo Poder Executivo;

III – Apresentar movimentação de carga no local da armazenagem;

IV – Gerar empregos diretos ou indiretos e renda no Estado do Rio de Janeiro;

V – Garantir que todas as mercadorias comercializadas no Estado do Rio de Janeiro deverão ser armazenadas no Rio de Janeiro; e

VI – Implementar, tendo em vista os avanços tecnológicos, capacitação e inovação.

§1º Nas hipóteses envolvendo a comercialização de mercadorias por atacadistas para lojas de conveniência, estabelecidas em postos de serviços e abastecimento de combustíveis, a exigência prevista no inciso II será reduzida para, no mínimo, 100 (cem) outros estabelecimentos não interdependentes, cujo quantitativo poderá ser ampliado pelo Poder Executivo.

§2º Para efeitos do inciso III do caput deste artigo, não se considera movimentação de carga o transbordo de mercadorias.

§3º Para cumprimento do disposto no inciso IV do caput deste artigo, será exigida a contratação de profissionais das seguintes especializações:

I – Vendedor externo;

II – Encarregado de logística;

III – Conferente;

IV – Separador;

V – Motorista;

VI – Ajudante de caminhão.

§4º Os profissionais mencionados no § 3º deste artigo podem ser terceirizados, desde que sejam contratados por empresas localizadas no Estado do Rio de Janeiro ou sejam profissionais autônomos residentes no Estado do Rio de Janeiro.

§5º Ficam dispensados do cumprimento do disposto neste artigo os centros de distribuição vinculados à indústria localizada em solo fluminense.

Art. 9º Perderá o direito a fruição do regime tributário previsto nesta Lei, com a consequente restauração da sistemática convencional de apuração do ICMS, o estabelecimento beneficiário que deixar de cumprir os requisitos ou condições previstas nos artigos 7º e 8º.

Parágrafo Único – O desenquadramento do regime tributário de que trata esta Lei retroagirá à data em que for identificado o descumprimento dos requisitos ou condições previstas nos artigos 7º e 8º desta Lei.

Art. 10° Fica vedada a utilização do regime de tributação de que trata esta Lei para as operações com as seguintes mercadorias:

I – com café, energia elétrica, lubrificantes, combustíveis líquidos e gasosos, derivados ou não do petróleo, cigarro, produtos fármacos de uso humano e refrigerantes.

(Inciso I do art. 10 alterado pela Lei nº 9.159/2020 , vigente a partir de 29.12.2020)

[ redação(ões) anterior(es) ou original ]

II – Que destinem mercadorias a consumidor final, pessoas físicas;

III – Com cacau e pimenta-do-reino in natura e couro bovino;

IV – De venda, ou remessa a qualquer título, de mercadoria ou bem, nos casos em que o adquirente, ou destinatário, localizado em outra unidade da Federação, determine que o estabelecimento alienante, ou remetente, localizado neste Estado, promova a sua entrega a destinatário localizado neste Estado, inclusive na hipótese de venda à ordem;

V – Nas transferências de mercadorias ou bens importados sujeitos aos efeitos da Resolução nº 13, de 2012, do Senado Federal;

VI – Nas operações internas, com os produtos abaixo relacionados:

a) fio-máquina de ferro ou aços não ligados – código NCM 72.13;

b) barras de ferro ou aços não ligados, simplesmente forjadas, laminadas, estiradas ou extrudadas, a quente, incluídas as que tenham sido submetidas a torção após laminagem – código NCM 72.14;

c) outras barras de ferro ou aços não ligados – código NCM 72.15;

d) perfis de ferro ou aços não ligados – código NCM 72.16;

e) fios de ferro ou aços não ligados – código NCM 72.17;

f) cordas, cabos, tranças (entrançados*), lingas e artefatos semelhantes, de ferro ou aço, não isolados para usos elétricos – código NCM 73.12;

g) arame farpado, de ferro ou aço; arames ou tiras, retorcidos, mesmo farpados, de ferro ou aço, dos tipos dos utilizados em cercas – código NCM 73.13;

h) telas metálicas (incluídas as telas contínuas ou sem fim), grades e redes, de fios de ferro ou aço; chapas e tiras, distendidas, de ferro ou aço – código NCM 73.14;

i) tachas, pregos, percevejos, escápulas, grampos ondulados ou biselados e artefatos semelhantes, de ferro fundido, ferro ou aço, mesmo com cabeça de outra matéria, exceto cobre – código NCM 73.17; e

j) parafusos, pinos ou pernos, roscados, porcas, tira-fundos, ganchos roscados, rebites, chavetas, cavilhas, contrapinos ou troços, arruelas (anilhas*) (incluídas as de pressão) e artefatos semelhantes, de ferro fundido, ferro ou aço – código NCM 73.18.

Art. 11° Os estabelecimentos atacadistas vinculados a estabelecimentos industriais localizados em outros Estados da Federação poderão requerer o enquadramento no regime tributário de que trata esta Lei para fins de realização exclusiva de operações interestaduais, não se aplicando a tais estabelecimentos o disposto no inciso II do art. 8º desta Lei.

Parágrafo Único – No caso de enquadramento previsto no caput deste artigo, a realização de operações de saídas internas será tributada de acordo com as regras de tributação previstas na Lei nº 2.657, de 26 de dezembro de 1996, garantindo-se a aplicação do disposto no inciso II do art. 2º desta Lei.

Art. 12° O disposto no art. 11 aplica-se às empresas de comércio exterior atacadistas que promovam importação de mercadorias pelos portos ou aeroportos localizados em território fluminense, ficando dispensadas do cumprimento do disposto no inciso II do art. 7º e no art. 8º desta Lei.

Parágrafo Único – A adesão ao regime previsto nessa Lei, para os estabelecimentos de que trata o caput deste artigo, fica condicionada a comprovação de habilitação para a prática de atos no Sistema Integrado de Comércio Exterior (Siscomex) na modalidade ilimitada (Radar), conforme requisitos estabelecidos pela Receita Federal do Brasil.

Art. 13° A adesão ao regime de tributação de que trata esta Lei deverá ser requerida nos termos previstos em ato normativo expedido pelo Poder Executivo e devidamente publicizado no Diário Oficial do Estado do Rio de Janeiro.

Parágrafo Único – Os requerimentos de adesão ao regime tributário de que trata esta Lei deverão ser apreciados pelo órgão competente, obedecendo-se a ordem cronológica de solicitação.

Art. 13-A. Os requerimentos de adesão ao regime de que trata a presente Lei deverão ser analisados e respondidos no prazo máximo de 90 (noventa) dias.

(Art.13-A acrescentado pela Lei nº 9.746/2022 , vigente a partir de 30.06.2022)

Art. 14° A adesão ao regime tributário de que trata esta Lei implica a renúncia a qualquer outro regime diferenciado de tributação.

Parágrafo Único – Os contribuintes beneficiários de qualquer outro regime diferenciado de tributação poderão aderir ao regime de tributação de que trata esta Lei, sendo-lhes assegurado o direito de usufruir do regime antigo até que advenha decisão administrativa favorável à adesão.

Art. 15° Fica revogada a Lei nº 4.173, de 29 de setembro de 2003 e o Decreto nº 44.498, de 29 de novembro de 2013, preservando-se os seus efeitos para os contribuintes, quer sejam estabelecimentos atacadistas ou estabelecimentos industriais, que firmaram termos de acordos até o prazo final neles previstos, respeitado o prazo máximo de 31 de dezembro de 2022, nos termos do art. 3º, §2º, Inc. III, da Lei Complementar nº 160, de 07 de agosto de 2017.

Art. 16° Fica assegurado ao estabelecimento atacadista, enquadrado no Regime de Tributação Diferenciado instituído pelo Decreto nº 44.498, de 29 de novembro de 2013, o enquadramento automático no regime de tributação de que trata esta Lei mediante comunicação à Secretaria de Estado de Fazenda.

Art. 17° Fica impedida de aderir ao regime diferenciado de tributação de que trata esta Lei a empresa que tenha sofrido algum tipo de sanção administrativa ou penal em razão de sua participação em processos licitatórios ou que esteja inscrita no Cadastro Nacional de Empresas Inidôneas e Suspensas (CEIS).

Art. 18° A empresa beneficiada pelo regime diferenciado de tributação de que trata esta Lei deverá se comprometer a manter o número de funcionários, pelo prazo de 12 (doze) meses, contado da data de sua adesão ao referido regime.

Art. 19° A Secretaria de Estado de Fazenda- SEFAZ deverá realizar, com apoio dos demais órgãos competentes do Poder Executivo, relatório circunstanciado abordando o período de um ano de vigência desta Lei, especialmente no que se refere ao cumprimento das metas, dos requisitos e das condições estabelecidas para a fruição do regime diferenciado de tributação de que trata esta Lei, sem prejuízo das disposições contidas na Lei nº 8.445, de 03 de julho de 2019.

§1º O relatório previsto no caput deverá ser enviado em até 30 (trinta dias), contados do final do período a que se refere o caput, à Assembleia Legislativa – ALERJ – para análise dos efeitos econômicos, sociais e de incremento na arrecadação decorrentes do regime diferenciado de tributação de que trata esta Lei.

§2º Caso as finalidades não tenham sido atingidas, a presente Lei poderá ser revogada.

Art. 20° O contribuinte que requerer o enquadramento, a ampliação ou a renovação de incentivos fiscais ou financeiro-fiscais, concedidos com base no ICMS, deverá recolher o valor equivalente a 1000 UFIR’s ao órgão ou entidade responsável pela condução do procedimento de análise do pedido, definido em ato expedido pelo poder Executivo, a título de ressarcimento de despesas administrativas e operacionais.

Art. 21° O Poder Executivo deverá cumprir o que determina o parágrafo 1º da cláusula décima terceira do Convênio CONFAZ-ICMS nº 190/2017 até o último dia do terceiro mês subsequente ao da edição da presente Lei.

Art. 22° Caberá ao Poder Executivo regulamentar os aspectos operacionais relacionados à implementação do regime de tributação de que trata esta Lei.

Art. 23° Esta Lei entra em vigor na data de sua publicação, sendo que seus efeitos ocorrerão a contar do primeiro dia do primeiro mês subsequente do seu registro e depósito na secretaria Executiva do CONFAZ, consoante previsto no art. 21, e se estenderão até 31 de dezembro de 2032.

(Art. 23 alterado pela Lei nº 9.945/2022 , vigente a partir de 30.12.2022)

Rio de Janeiro, 25 de setembro de 2020

CLÁUDIO CASTRO

Governador em Exercício

ANEXO ÚNICO

(Anexo único alterado pela Lei nº 9.446/2021 , vigente a partir de 29.12.2020)

CONTATO

Ficou com alguma dúvida? Envie uma mensagem!

Preencha o formulário ao lado para que nossa equipe possa responder suas dúvidas ou entre em contato através dos meios abaixo!